- FXをやりたいけど、どういった勉強をすればいいの?

- 何を使ってFXの勉強をすればいいの?

- そもそも、FXの勉強って必要?実践で学べばよくない?

この記事ではこういった疑問を解決できる記事になっています。

私自身、大学時代からFXを経験し、失敗から「こういうことはFXをやるうえでは知っておいた方がいい」と思うようになりました。

この記事を読み終えたころにはFXで生き残っていくためにはどういったことを行っていけばよいのか分かる状態になっています。

記事の前半ではFXの勉強をする理由や、その方法について解説し、後半ではトレードスタイルに応じた特徴について解説しております。

【参考記事】

では、早速続きをお話しします。

デモトレードを行う

デモトレードを行うメリットとして、

- 本番環境と同じ操作が体験できる

- 気軽にFXの世界を体験できる

- 資金が無くても大丈夫

といった点があります。

デモトレードを行うメリット1:本番環境と同じ操作感が体験できる

今後FXをやっていこうとする人は、必ず1度はデモトレードを体験してください。

理由としては、FX会社によって注文方法やチャートの使い方が異なるためです。

私がFXを始めた大学生の時ですが、FX画面のでの操作がさっぱり分かりませんでした。

しかし本番環境で行っているため、”試しにやってみる”という操作がやりにくい。

でも、やってみない事には検証もできないので、恐る恐る操作をしてエラーになったり、取引成立となり焦って決裁をするといったことを繰り返していました。

結果としていい機能があっても見つけるのに時間が掛かりますし、操作に慣れるのも遅くなりました。

また、当初の資金からマイナススタートにならざるを得ませんでした。

このため、FXで自分の資金を使って取引をする前にしっかりとデモトレードで慣れることは決して時間の無駄にはならないので実践しましょう。

デモトレードを行うメリット2:気軽にFXの世界を体験できる

2つ目のメリットとして、”気軽にFXという世界を体験できる点”です。

私も初心者だったころ、金融の世界とは何か怖い印象でした。

大切なお金を使いますし、金額も数千円ではなく数万円からの世界です。

誰しも初心者の時に不安や恐怖を感じるのは自然なことだと思います。

こんな時は実際に体験してみるのがおすすめです。

正直こんなものかと感じる点や損失が出ているときの恐怖を体験してみてください。

そうすると少しだけFXというものが身近なものに思えてきます。

FXを体験した後の変化として、経済ニュースが目に付くようになります。

これは心理学でカラーバス効果と呼ばれるもので、特定の物事を意識することで、以降それに関する情報が目に留まるようになるそうです。

これはFXを始めることで得られる副産物といったところでしょうか。

デモトレードを行うメリット3:資金が無くても大丈夫

FXを実際に体験してみてから、本当に始めるかを考えるのでも遅くはありません。

デモトレードであれば、申し込みを行って即デモトレードを始めることが可能です。

FXをやる、やらないの判断をする前に一度デモトレードで体験をしてからでも遅くはないと思います。

FXネオならアプリもありますので、登録作業もなくアプリインストールだけでデモトレードを体験することが出来ます

少額で実践を行う

デモトレードで体験を行った後は、”少額で実践”をしましょう。

少額とはいえ、身銭を切るということがどれだけ大きなことか、トレードをしてみると肌身で感じます。

特に利益が出ているときより、損失が出ているときにすごく実感します。

私の場合、大学生ということもあり、FXに投入した金額は5万円でした。

この5万円も何とか集めたお金だったので、数百円、数千円とお金が無くなっていくのが怖く感じました。

この気持ちはデモトレードでは実感することが難しい経験です。

いきなり大きな金額を投入して、この体験をしてしまうとFXそのものに触れることが怖くなってしまいます。

このため、まずは少額から身銭を切る経験を積みましょう。

この怖さに慣れることはすごく大切なことなので、損得は別問題と考えてもいいくらいです。

また、たまに少額で取引をしても大して増えないから時間の無駄という方もいます。

でも、1万円を2万円に増やすのと、10万円を20万円に増やすのは同じことを行います。

このため、金額を見るのではなく”割合”で考えるようにしましょう。

仮に1万円を2万円に増やすことが難しくなくなった場合、10万円に資金をふやしても同じことができます。

逆に1万円を2万円に増やすことの難しさも知ることが出来ると思います。

この時、10万円でスタートしていた場合の損失と1万円からスタートしていた時の損失とでは割合は同じでも金額が違います。

このため、初心者のうちは少額でどれだけ資金を増やせたかの割合に注目するようにしましょう。

トレード記録をつける

トレード記録をつけることは、”自分の勝ちパターン”を知るためです。

不思議なもので、こういった相場の場合自分はよく勝てるという勝ちパターンというものが存在します。

このパターンを1つでも多く増やすことで、

- 無駄なトレードが少なくなる

- 損失を出す確率が低くなる

- 資金に余力が出来る

- 新しい価値パターンを見付けられる

という好循環がうまれます。

トレード記録と言っても、あまり細かくつける必要はありません。

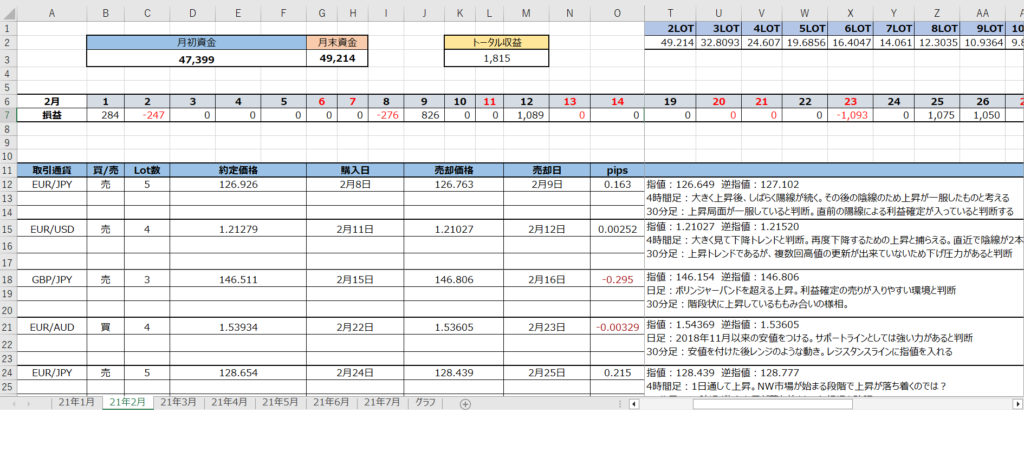

こちらは私が2021年にFXのトレード記録をつけていた時のエクセルです

色々書いてありますが、大切なことは自分がどういった理由でトレードに参戦したのかということです。

勝っている日はどういう理由で勝てたのかが後で分かるようにしておきましょう。

最初は面倒でも、トレード記録をつけることで自分の特徴を知ることができます。

また、トレード記録をつけることで”無駄な取引”が少なくなります。

負けた時、むきになって損失を取り戻そうとしがちです。

この結果、根拠のない理由で参戦し、6割くらいの確率で負け、さらに損失を取り戻そうとレバレッジを上げた取引をする。

私も以前はよくこういった失敗を繰り返し、後悔をする日がありました。

このブログを読んでくださっている方は通る必要のない道です。

こういう意味ではFXは人間というものを成長させてくれるものでもあると言えます。

無駄なトレードが無くなることで、無駄な取引が無くなり、利益を残しやすくなる。

すると、得た利益の範囲内で新しい勝ちパターンを探すべく試作が出来る。

また勝ちパターンが増えていく。

このループに入るためにはまず1つ、自分なりの勝ちパターンを見付けることが大切です。

この時に少額からFXを始めていると、長く試作を繰り返せるのでFXの世界に残りやすいです。

ニュースをチェックする

最後は為替に影響のするニュースをチェックすることです。

どこかの国でテロが起こったり、戦争が起こればチャートの動きにに関係なく為替が動きます。

ウクライナ戦争の時ですと、安定資産とされる円が買われ、円高ドル安の動きになりました。

他にも、各国が発表する経済指標の結果によって大きく為替が動くことがあります。

幾つかありますが、代表的なものとして

- 雇用統計

- 消費者物価指数(CPI)

- 国内総生産(GDP)

- 各国の政策金利

が注目すべき経済指標です。

これらの指標は、その国において、”人”、”もの”、”お金”がどのような状態にあるかを示す指標です。

雇用統計

日本では毎月第一金曜日に先月分のデータが発表されます。

FXにおいては日本の指標よりも米国の指標が注目されます。

米国の雇用統計も毎月第一金曜日に発表されています。

雇用統計は家計調査と事務調査があり、労働市場の実態がどのような状態か、数値で発表されます。

この中でも特に

- 失業率

- 非農業部門の総雇用者数

- 平均時給の変化

といった数値が注目されています。

これらの数値で何を確認しているかというと、

- 失業率:失業率が高いと人々の所得が低下し、購買意欲が下がる。結果として経済全体が悪い方向にいくことが予想される

- 非農業部門の総雇用者数:気候に影響をされにくい業種の人たちがどれだけ雇用されているか。安定的な売上が予想される業種のため、数値が悪くなると経済全体が悪い方に進むと予想される。

- 平均時給の変化:高くなれば給料が増えているということ。購買意欲も高まり経済全体が良い方向に進むと予想される。

といった内容です。

要するに、経済が良い方向に行きそうか、悪い方向に行きそうかの判断をしているということです。

①雇用統計が悪い数値が発表される

②すると、米国経済が悪い方向に進むのでは?と考える

③米国経済が悪い方向に進むということは、株価が下がると考える

④すると、アメリカの株を売り、別の商品(他国の株など)を買うため、ドルを売ることになる

⑤日本の株を買うためには、ドルを売って円にを変え、日本株を買うため、円高ドル安に進む

という動きが予想されるというわけです。

雇用統計の数値が大きく予想と外れた値が発表されたとき、チャートの動きとは関係なく動きます。

こういう情報を知っておかなければ、いくらチャートの動きを分析した取引をしていても予想外の損切にあってしまいます。

消費者物価指数(CPI)

私たちが買う”もの”やサービス”がどれだけ消費されているかの統計が消費者物価指数です。

ものやサービスが多く買われる(消費される)と、この指標が高くなります。

物がたくさん売れると企業は儲かっている、ということですので株価が上がる方向に動きます。

株価が上がれば為替は円安方向に動く傾向にあるので、円安ドル高になる可能性が高くなる

というわけです。

この数値は毎月19日を含む週の金曜日に総務省より発表されます。

国内総生産(GDP)

簡単に言うと、企業の儲け(粗利)の国バージョンといったところです。

国内で作られたものからその原材料を引き、残った金額というわけです。

日本という国が儲かっているのか、赤字の国なのかがこの指標で判断されます。

GDPの値が良いということは、日本という国でたくさん物が作られ、消費がされているということです。

たくさん売れているということは儲かっているということですので、株価が上がる方向に動きます。

すると、為替も円安方向に動く可能性が高いということが予想されるというわけです。

GDPは内閣府が発表し、4~6月期の実質GDPは8月15日に発表し、年次推移は12月頃に発表しています。

各国の政策金利

最後に政策金利についてです。

ここまでの指標はどれも”株価”と”為替”の関係でした。

経済の世界ではここに”金利”というものが加わりそれぞれが影響しあっています。

金利が”上がる”、”下がる”、の影響はというと、

金利が上がる時

①企業が機械を買って、物を作って売りたいと考える

②機械を買うために銀行からお金を借りる

③金利が上がっていると借りた後に支払う利息が高くなる

④利息の負担が大きくなるので、機械を買うことを躊躇(あきらめる)こととなる

金利が下がる時

①企業が機械を買って、物を作って売りたいと考える

②機械を買うために銀行からお金を借りる

③金利が下がっていると借りた後に支払う利息が少なくなる

④利息の負担が少ないので、積極的に機会を買ってものを売るようになる

金利が下がる時、企業は積極的な設備の導入をして売上を伸ばす方向に動きます。

売上が伸びれば企業業績もよくなり株価も上がることになります。

すると、為替は円安方向に動きます。

金利が上がる場合はこれの逆の動きとなります。

近年では政策金利が下がっても必ずこのような動きになるわけではありませんが、基本はこのような理由で動くものだということを押さえておきましょう。

基本通りに動かなかった場合、ほかにもっと大きな要因がないか、その時々で調べてみることも大切です。

その他に知っておきたいFXのこと

ここからはもう少し細かい内容で知っておくとよいFXについてご紹介します。

トレード手法の違いについて

スキャルピング

数秒間から数分でトレードを完結する取引スタイルです。

このトレードスタイルでFXを取引するメリット、デメリットはこちらです

メリット

・利益を積み増しできれば効率的に資産を増やせる

・経済指標による影響を受けにくい

デメリット

・取引回数が多いため、手数料が高くなる

一見すると、メリットの方が多く魅力的に見えますが、注意点として、

操作に慣れていること

が大切です。

スキャルピングでは数pipsの利益、損切を繰り返します。

このため、素早く操作を行わなければ自分のルール通りに取引をすることが出来ません。

また、取引ごとにFX会社へ支払う手数料があります。

スキャルピングの場合、少ない利益を積み重ねる取引ですので、取引回数が増え支払っている手数料も多くなります。

他の取引スタイルよりも手数料を多く払うというリスクを負っていることも認識しておく必要があります。

デイトレード

数時間から1日以内に取引を完結させるスタイルです。

サラリーマンの人にはこのスタイルの人が多いかもしれません。

仕事が終わって、落ち着いた夜に数時間だけトレードに参加するといったやり方です。

デイトレードのメリット、デメリットはこのような感じです

メリット

・相場の波に乗れば大きな利益を稼げる

・経済指標による影響を受けにくい

デメリット

・取引を終わらせる時間が決まっているため、ストレスがかかる

スキャルピングよりも保有時間が長いため、短期的に大きく相場が動いたタイミングなどで利益を大きく稼ぐことが出来ます。

また、米国などの経済指標の発表は日本時間の深夜になるため、影響を受ける時間にポジションを保有していることがありません。

このため、経済指標の発表に伴う為替の動きに影響を受けることが無くなります。

但し、数時間のうちに取引を決済させる必要があるため、相場を意識した時間が続き、ストレスになります。

予想に反して損失が出ている時間が続くと冷静な判断がしにくくなり、スキャルピングのような短時間での取引を繰り返しがちになります。

こういう意味では自分を律して、ルール通りに取引をする強い心が必要となります。

スイングトレード

数日から数週間かけて取引をするスタイルです。

私個人としてはこのトレードスタイルが一番あっている気がします。

このスタイルのメリット、デメリットは、

メリット

・トレンドに乗るため、大きな利益を狙える

・期間が長くなればスワップポイントでも稼げる

デメリット

・マイナススワップの場合、期間が長くなるほど不利になる

・経済指標やテロなどの事件による急激な為替変動を受ける

スワップポイントとは”利息”のようなものです。

但し、通貨の組み合わせやエントリーの仕方によっては支払うケースもあります。

また、取引をする会社によってもスワップポイントを多く貰える会社とそうでない会社があります。

こちらはFXネオのドル円のスワップポイントです。

売りでエントリーをした場合、10,000通貨辺り194円支払う必要があります。

10月1日から1週間売りでポジションを持っていた場合、1,164円分マイナスとなってしまいます。

しかし、買いで入っている場合は1.164円分プラスになりますので、時間が経てばたつほど利益を積み増しすることができます。

このように、スイングトレードでは時間を味方につけて利益を稼げる一方、突発的な事件や各国の経済指標の結果による影響を受けます。

チャートを分析したエントリーをしたとしても、それを無視した急激な変化に巻き込まれ、損切になるということがあります。

このため、スイングトレードを行う場合、ある程度資金力がある状態で行うか、レバレッジを低くして取引をしなければあっという間に資金不足となってしまいます。

スイングトレードよりもさらに長いスパンで取引をするスタイルでポジショントレードというものがあります。

メリット、デメリットについてあスイングトレードと同じですが、より長期となるため、日々チャートを観察する必要がありません。

経済ニュースなどに注目し、その都度チャートをみるといったスタイルになります。

FXにおける通貨ペアの特徴を知る

ストレート通貨

米ドルを含んだ取引をストレート通貨と呼びます。

例えば、米ドル/円を買う取引をした場合、

①円を売る

②米ドルを買う

という2つの取引を行っていることになります。

これが、米ドル/ユーロを買った場合も日本円がユーロに代わるだけです。

このように、米ドルと〇〇といった、1対1の関係になっているため、”ストレート通貨”と呼ばれます。

ストレート通貨は必ず米ドルを含むため、アメリカの経済指標や動向に大きく左右されることになります。

クロス通貨

これに対して、米ドルを含まない取引を”クロス通貨”と呼びます。

例えば、ユーロ/円といった取引です。

この取引の裏では、

①円を売る

②米ドルを買う

③米ドルを売る

④ユーロを買う

という取引が行われています。

米ドルを介していないつもりでも、裏では米ドルを買って、そのお金でユーロを買うという動きになっています。

このため、アメリカ経済と、ユーロ経済の両方の影響を受けるため、相場を予想するのが難しくなります。

初心者の人にはクロス通貨となる取引は難易度が格段に高くなるためお勧めは出来ません。

クロス通貨で取引をする場合でも、ニュースのチェックのしやすい通貨を選んだ方が動向を観察しやすいと言えます。

取引時間の違いについて

日本の株式相場が動く時間は9時から15時の間です。

この時間は日本円の動きも活発になる時間です。

同様に、アメリカやユーロなど、時差がある時間帯関係で市場が活発になる時間が異なります。

大きな市場の取引時間をまとめると、この様になります

- アメリカ市場(ナスダック市場):23:00~6:00

- ヨーロッパ市場:17:00~1:30

- オーストラリア市場:9:00~15:00

取引をする通貨がストレート通貨であれば、アメリカ市場が動く時間に為替も動きが激しくなります。

個人的には逆に、日本市場が動いている時間帯は静かなことが多い印象です。

それだけ、アメリカ市場の影響が大きいと言えるかもしれません。

このため、ストレート通貨では寝ている時間にしっかりとロスカットの設定をしないと、朝に大変なことになっていることがよくあります。

FXにおける目標設定について

資産運用において、よく目標設定をしている人を見かけます。

目標があるから頑張れるという気持ち自体は私も理解しています。

モチベーションの維持という意味では目標設定は大切なことです。

しかしFXにおいて目標設定をすることは、余りおすすめしません。

理由として、

- 他人と競うためにFXをやるわけではない

- 目標達成のための無理な取引を行ってしまう

この2つの理由は、実際に私も経験し、痛い目にあったことのある内容です。

FXのブログを見ていると、「今日は〇〇円利益を出しました」という記事を目にしては自分もそれくらいの利益を出さねばと思い、レバレッジを上げて取引をしました。

レバレッジを上げるということは、リスクを高くしているということです。

資金が数百万円ある人が多少レバレッジを上げて損失を出しても取引が続けられますが、数万円の人が同じことをすればすぐにロスカットになってしまいます。

このことを忘れて取引をした結果、あっという間にロスカットになりました。

また、自分の建てた月の目標を達成するために、”エントリー理由が弱い”、”自分本位の解釈によるエントリー”が増えてしまいます。

この結果、予想に反した相場の動きとなり損切になり、目標達成から遠のき、さらに無理な取引を行う。

こういった負のスパイラルに入ってしまう経験をしました。

FXや資産運用における目標はあくまで”目安”と考えましょう。

毎月これくらいの利益を出せていれば、1年後には〇〇万円増えているといイメージです。

市場で利益をあげることも大切ですが、生き残り続けることの方がもっと大切です。

多くの人が最初に利益を出して、その後調子に乗って無理をして得た利益以上の損失をこうむり、市場から去っていく。

私もこの経験をしているのでよくわかります。

FXで大切なことは自分を律して、ルール通りに取引を続けることです。

その中でルールの精度を上げる思考を繰り返し、長く市場で取引をし続けることが大切です。

この中に目標設定というのは余り大きな意味を持ちません。

目標もあくまで将来の予測値の1つくらいに考えて意識をしすぎないようにしましょう。

また、他人は他人です。

気にせず、自分のルールとペースを守ることが最も大切なことです。

【良ければ、下記をクリック頂けると励みになります】

にほんブログ村

広告